Но после «обстоятельного расследования» гнев сменился на милость: молниеносное обесценивание фондового рынка официально списали на досадную ошибку, которую допустил в трейдинге скромный и никому не известный фьючерсный брокер Waddell&Reed. «Преступление», совершенное W&R, заключалось в продаже 75 тысяч контрактов на фьючерс E-mini S&P. Объем, конечно, не самый маленький, однако даже и близко не достаточный для того, чтобы хоть сколько-нибудь серьезно повлиять на рынок, тем более — полностью обвалить его.

W&R поначалу энергично отрицал всякую вину, а затем как-то пообмяк, попритих и нырнул обратно туда, откуда его на несколько мгновений извлекла капризная судьба: в толпу прочих безвестных и малопримечательных участников биржевой торговли. Дотошные финансовые журналисты еще долго потом судачили, пытаясь выведать размер «отступного», который получил W&R в обмен на согласие сыграть роль всеобщего козла отпущения.

Что касается истинного виновника рыночного обвала — HFT, то его еще маленько потрепали в кулуарах Конгресса и Сената, припугивая чуть ли не законодательным запретом, да и предали общественному забвению.

Почему предали — ясно: главными фигурами высокочастотного трейдинга в Америке являются Goldman Sachs, Morgan Stanley и еще десяток крупнейших банков — они-то и обеспечивают 70% ежедневного биржевого оборота2.

Почти два года о HFT никто не вспоминал, а события 6 марта 2010 года сохранились в коллективной памяти как досадная техническая ошибка или чья-то оплошность. А недавно, 23 марта 2012 года, произошло событие, которое с полной явственностью продемонстрировало: «техническая ошибка» тихо эволюционировала в оружие столь разрушительной мощности, что, кажется, было заимствовано из арсеналов фантастических «Звездных войн» будущего.

Событие, о котором идет речь, не обладало фактурной эффектностью (молниеносный обвал рынка на тысячу пунктов — совсем другой коленкор!), поэтому заметили его разве что узкие профессионалы биржевого трейдинга. И напрасно общественность уделила ему столь мало внимания! По далеко идущим последствиям и заложенному потенциалу инцидент 23 марта 2012 года на порядок превосходит шалости HFT двухлетней давности.

Речь идет о неудавшейся попытке американской компании BATS Global Markets провести IPO. Попытка вывести акции на биржу продолжалась ровно ... 9 секунд, в течение которых бумаги компании в прямом смысле слова обесценились практически до нуля, торги по ним были приостановлены, а через некоторое время руководство компании сконфуженно заявило о полном отказе выходить на биржу в обозримом будущем.

IPO компании BATS «убил» компьютерный hft-алгоритм, запущенный с терминалов неопознанного трейдера. когда к торгам смогли приступить трейдеры «с улицы», они увидели на своих мониторах котировку на уровне 4 центов в качестве стартовой сделки — а не 16–18 долларов, как планировали организаторы размещения

Вину, как и двумя годами ранее, официально возложили на «программный сбой», однако на беду SEC и всех задействованных в драме структур нашелся случайный свидетель, который не только запротоколировал инцидент вплоть до миллисекунды, но и проанализировал каждую из 567 биржевых сделок, совершенных за 9 секунд с ценными бумагами BATS. Из анализа явствовало, что никакого «программного сбоя» не было и в помине, а крах IPO стал результатом работы скрытого злокачественного компьютерного алгоритма, запущенного с терминалов неопознанной компании, имеющей прямой выход на электронную биржу NASDAQ. Алгоритма, который целенаправленно выполнял поставленную перед ним четкую задачу: уничтожить IPO BATS!

Я не случайно сказал, что потенциал инцидента на порядок превосходит шалости HFT двухлетней давности. В «Жирном пальце» я продемонстрировал читателям, каким образом высокочастотный трейдинг может вызвать тотальный беспорядок на биржевых площадках уже в силу природы собственных алгоритмов трейдинга. Так, обвал 6 мая 2010 года был вызван простым отключением нескольких ключевых терминалов HFT, в результате которого рынок лишился львиной доли привычной ему ликвидности и банально провалился в пропасть дисбаланса между спросом и предложением. По крайней мере, так казалось тогда.

Инцидент с IPO BATS продемонстрировал, что, кроме пассивного «отключения», алгоритмы HFT умеют еще «включаться» и действовать в нужный момент и в нужном месте таким образом, что любая ценная бумага может быть уничтожена за считанные секунды! Иными словами, технологические монстры вырвались из ящика Пандоры и превратились в смертоносное оружие, идеально подходящее для грядущих кибервойн!

Почему я вдруг заговорил о кибервойнах? Мало ли сколько IPO проводят в Америке ежегодно никому не известные компании? Одной больше, одной меньше... В том-то и дело, что BATS — вовсе не рядовой бизнес сам по себе, а — чего тут скромничать! — третья по величине биржа в Соединенных Штатах!

Удивлены? О NYSE знает каждый, NASDAQ у всех на устах, но BATS? Что за BATS? Откуда она взялась? Думаю, когда читатели познакомятся с досье этой компании, они сумеют по достоинству оценить и биржевую диверсию, проведенную против компании 23 марта.

Рай для HFT

Итак, BATS Global Markets была учреждена в 2005 году Дэвидом Каммингсом в городе Канзас-сити, штат Миссури. BATS расшифровывается как Better Alternative Trading System («Улучшенная альтернативная трейдинговая система») — название, само за себя говорящее. BATS представляет собой так называемую электронную коммуникационную сеть (ECN) второго поколения, то есть площадку для проведения биржевых торгов, альтернативную системным NYSE и NASDAQ.

BATS создавали игроки высокочастотного трейдинга для удовлетворения собственных нужд, в частности для качественного снижения комиссионных отчислений, которые при взаимодействии с системными биржами и с учетом колоссального объема проводимых сделок отливаются почти в неподъемные суммы.

Высокочастотные трейдеры не только создают ликвидность на рынке, но и представляют собой любимую «дойную» корову биржевых площадок, поскольку регулярно обеспечивают им высокие надои в виде комиссионных.

Создавая BATS в 2005 году, трейдеры ставили перед собой очевидную задачу: выйти из‑под контроля системных бирж и перевести операции на собственную площадку, более удобную для высокочастотной торговли. Главными инвесторами BATS выступили Lehman Brothers, Getco, Wedbush, Lime и Deutsche Bank.

Имена все звучные — чего стоят одни только покойные братья Леман! — однако же и объединенные печальной стигматой: неудачники! Разумеется, в контексте финансовой элиты планеты говорить о неудаче в принципе затруднительно, но в глаза бросается отсутствие подлинных фаворитов — компаний, реально определяющих мировую финансовую политику.

При выведении акций BATS на биржу к главным андеррайтерам присоединились Citibank, Credit Suisse, Morgan Stanley и JPMorgan, но даже в расширенном варианте списку недостает как минимум одного имени, которое само по себе вполне перевешивает остальные: Goldman Sachs.

Деталь эта — пустячок, лишь информация к размышлению, которая, тем не менее, поможет читателю более объективно оценить последующие события.

Ставка высокочастотных трейдеров на «самостийность» полностью оправдалась: 27 января 2006 года BATS открылась для реализации «высокоскоростного, высокообъемного, анонимного алгоритмического трейдинга» и благодаря демпинговым комиссионным всего за несколько месяцев оттянула на себя 10% всего биржевого объема Америки (более 50 миллионов сделок ежедневно)! Торги на BATS перенесли более 270 брокерско-дилерских контор, причем не только из США, но и Европы с Азией.

Через два года после открытия BATS Global Markets, которая управляла к тому времени уже тремя площадками (двумя по акциям и одной по опционам), вышла на чистую прибыль.

Кристаллизовалась и управленческая модель компании: отец-основатель Дэвид Каммингс скромно сложил с себя полномочия генерального директора и председателя совета директоров, передав бразды правления своему бывшему исполнительному директору Джо Раттерману. А сам возглавил частную инвестиционную фирму Tradebot Systems, которая разрабатывала торговые комплексы и алгоритмы, а затем передавала в лицензионное пользование BATS.

Чисто коммерческий успех альтернативной биржевой площадки для высокочастотного трейдинга в конце концов предопределил решение отцов-основателей сделать компанию публичной. Изюминка IPO BATS заключалась в том, что андеррайтеры решили отправить акции компании в большое плавание через ее же собственную торговую площадку! Не через традиционные NYSE и NASDAQ, а свои BZX Exchange и BYX Exchange3.

Основания для решения были весомыми. Во-первых, BATS в случае удачного IPO получала полный контроль за собственными бумагами, по крайней мере избегая гипотетических манипуляций и подвохов со стороны своих прямых конкурентов и лютых соперников — NYSE и NASDAQ. Во-вторых, бумагам BATS обеспечивалась максимально возможная ликвидность, поскольку по статистике SEC торги на BZX доступны трейдерам 99,94% всего времени, а BYX — 99,998%.

Приведенные цифры показательны еще и в том отношении, что площадки BATS исторически демонстрировали исключительную надежность. К тому же, перед тем как вывести на биржу свои акции, компания проводила полевые испытания и тестовое моделирование на протяжении шести месяцев. Все прошло без единого сучка и задоринки, на самом высоком технологическом уровне, какой только и можно ожидать от торговой площадки последнего поколения.

Высокочастотный шок

В свете сказанного события 23 марта 2012 года смотрятся неправдоподобнее самой ненаучной фантастики. Между тем факт остается фактом: размещение бумаг BATS началось в 11 часов 14 минут 18 секунд и завершилось в 11 часов 14 минут 27 секунд. 9 секунд торгов — и полный провал!

BATS GLOBAL MARKETS — ОТНЮДЬ НЕ РЯДОВАЯ АМЕРИКАНСКАЯ КОМПАНИЯ, РЕШИВШАЯ ВЫЙТИ НА IPO. ЭТО ОПЕРАТОР ТРЕТЬЕЙ ПО ОБОРОТАМ БИРЖЕВОЙ ПЛОЩАДКИ США (ПОСЛЕ NYSE И NASDAQ), КОТОРЫЙ С 2006 ГОДА УХИТРИЛСЯ ОТТЯНУТЬ НА СЕБЯ 10% БИРЖЕВОГО ОБЪЕМА АМЕРИКИ

Реконструировать драматические события помог Nanex (тот самый случайный свидетель!) — крупнейший в США поставщик сверхточной биржевой информации. Nanex отслеживает, фиксирует, а затем продает трейдерам всю хронографию биржевой жизни Америки с точностью до сотых и тысячных долей секунды. Аналитики компании за считанные дни после инцидента провели собственное расследование, которое и показало, что никакого «программного сбоя» не было!

Оказалось, что акции BATS уничтожили 567 сделок, которые поступали на протяжении 9 секунд с одного и того же терминала, причем соединенного не с биржей BATS, а с площадкой ее конкурента — NASDAQ.

Как это было? Начнем с общей хронологии.

Итак, 23 марта 2012 года BATS, получив заблаговременно все необходимые разрешения от SEC, принимает решение о выведении на биржу собственных акций. Первый транш состоял из 6,3 миллиона бумаг класса А, из которых почти половина поступила из авуаров Lehman Brothers Holdings Inc. (наследницы почившего в бозе Lehman Brothers), и еще 1,1 миллиона — от Getco.

Торги планировалось начать в диапазоне между 16 и 18 долларами за штуку, в зависимости от сложившегося на момент открытия уровня спроса.

Когда размещение стартовало, первая же появившаяся на мониторах котировка — 15,25 доллара — оказалась ниже изначально запланированной на 5%. Как вспоминали потом управленцы BATS, цена их расстроила, но не сильно. Все надеялись если не на ажиотажный спрос с места в карьер, то хотя бы на интерес, зафиксированный на уровне предварительных опросов, то есть в диапазоне 16–18 долларов.

По первой сделке, проведенной на площадке самой BATS, прошла львиная доля акций — 1 миллион 200 тысяч акций. Дальше события развивались следующим образом:

в первые тысячные доли секунды, начиная со второй, котировка вырастает до 15,75 — происходит обмен 800 акциями, который осуществляется уже на бирже NASDAQ;

далее в диапазоне секунды проходит цепочка следующих одно за другим падений: $14 — $13 — $10,23 — $8,03 — $5,79 — $4,17 — $3,01. Какие-то несчастные семь ордеров, и IPO практически выведено из игры! Каждая из сделок-убийц совершалась на минимальном лоте в 100 акций — это так называемые флэш-ордера типа IOC (Immediate Or Cancel — «выполнить незамедлительно либо отменить»), являющиеся «фирменным» знаком высокочастотного алгоритма трейдинга. Все сделки проводятся на NASDAQ;

на второй секунде жизни IPO BATS продолжил падение: $2,17 — $1,15 – $0,76 — $0,0002 (две сотых одного цента!). Всего было произведено 444 трейда по 100 долларов каждый, и все сделки прошли на NASDAQ;

наступает пауза на секунду, затем в 11 часов 14 минут 21 секунду проходит закрепляющая сделка по 3 цента за акцию BATS;

в 11 часов 14 минут 27 секунд цена вырастает до 4 центов, и именно эта цифра впервые появляется в качестве стартовой сделки на мониторах большинства компьютеров у простых трейдеров с улицы (каковых, как вы догадываетесь, большинство);

в 11 часов 14 минут 33 секунды на всех табло загорается надпись «Halted»4: включились биржевые прерыватели, которые автоматически прекращают торги по акции, если ее котировка изменяется выше дозволенного лимита. В случае BATS падение с 16 долларов

до 4 центов за 9 секунд вообще выпадает за рамки возможного;

через несколько минут паузы цену IPO BAT вернули на котировочной ленте к бессмысленному в техническом отношении значению — 15,25 доллара за штуку. Бессмысленному, поскольку ни одному вменяемому трейдеру в голову не придет покупать бумагу за такие деньги, если он знает, что несколько секунд назад она стоила 4 цента!

Руководство BATS заявляет о снятии IPO с торгов.

После ошеломительного конфуза генеральный директор и президент компании Джо Раттерман выступил с публичным обращением к инвесторам, в котором извинился за катастрофу и — sic! — полностью возложил вину на «сбой в программном обеспечении» (software glitch): «Это страшный позор, — виртуально рыдал на плече пострадавших инвесторов Джо Раттерман. — Мы чувствуем себя ужасно. Вся ответственность лежит на нашей компании. Мы берем на себя ответственность. Никаких внешних влияний со стороны не было».

Последняя фраза смотрится очень пикантно, поскольку если уж посторонний Nanex с легкостью обнаружил ордера-убийцы, поступившие с терминалов NASDAQ, инженеры BATS могли сделать это еще быстрее, анализируя внутренний трафик по сделкам с акциями собственной компании. И безусловно обнаружили. Однако BATS предпочла не раздувать скандал и даже отказалась от повторного проведения IPO, зафиксировав по сути многомиллионные убытки для своих акционеров и андеррайтеров! Чего же так испугалась BATS?

Отпечатки жирных пальцев

Анализируя сделки, уничтожившие IPO BATS, Nanex обнаружила загадочные «сбои», которые сопутствовали работе злокачественного компьютерного алгоритма-убийцы. Причем эти «сбои» происходили не на NASDAQ, а непосредственно на площадках BATS, которые в технологическом плане до этого пользовались репутацией практически bullet-proof — «пуленепробиваемых».

Так за четверть часа до 9-секундной бойни в электронных сетях BATS произошел другой странный сбой, который обрушил котировки Apple, самой активно торгуемой бумаги на биржах США, в результате чего пришлось останавливать торги на всех площадках страны. Тремя днями ранее котировки Apple на все той же BATS также неожиданно упали на 20 долларов, после чего опять-таки последовала остановка торгов. Наконец, за секунду до снятия акций BATS с торгов, уже после атаки, прошла сделка по акциям Apple на 54 доллара ниже текущих котировок. И снова торги по бумагам биржевого любимца были остановлены на пять минут.

Выбор Apple в качестве сопутствующей жертвы, на мой взгляд, не случаен именно в силу культового статуса фаворита Америки: в результате 9-секундной диверсии оказались дискредитированы не только акции самой BATS, но и поставлена под сомнение ее способность контролировать ситуацию на собственной площадке. Кто из оборотистых «высокочастотников» захочет теперь торговать на бирже, которая умудряется обваливать бумаги самого Apple?!

Анализ работы злокачественного алгоритма показывает, что между торгами по бумагам Apple и BATS существовала какая-то почти прямая связь и зависимость, однако Nanex не рискнула взять на себя ответственность за подобное утверждение.

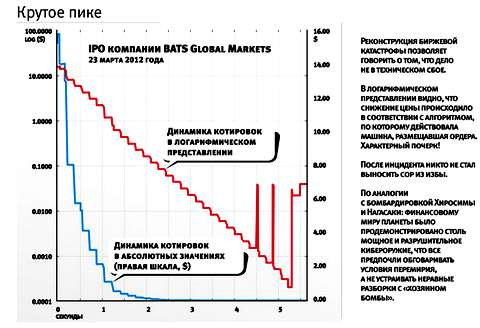

Почему речь идет именно об алгоритме-убийце, а не о программном сбое? Nanex в своем аналитическом отчете приводит несколько доказательств, самым наглядным из которых можно считать график, который я помещаю здесь.

На графике выведены все 567 сделок с IPO BATS, которые представлены в двух шкалах. Голубая линия отражает падение стоимости акций BATS в абсолютном измерении, красная линия взята по логарифмической шкале. В абсолютном измерении мы наблюдаем сумбурное свободное падение, тогда как в логарифмическом представлении снижение цены происходит не хаотично, а в строгом соответствии с заданным алгоритмом, по которому действовала машина, размещавшая ордера. Иными словами, почерк злоумышленника очевиден: акции BATS не обесценивались «по ошибке» или в результате «сбоя», а планомерно «убивались»!

Назовет ли когда-нибудь SEC имя «убийцы» IPO BATS? Можно быть уверенным, что не назовет. Хотя бы потому, что всем участникам драмы — и BATS в первую очередь — это имя давно хорошо известно! Если уж сама пострадавшая компания предпочла взять вину на себя, отказавшись выносить сор из избы, явно существуют весомые аргументы для сохранения фигуры умолчания.

О каких аргументах может идти речь? На мой взгляд, таковых два.

Аргумент первый: весовая категория убийцы IPO BATS в финансовом мире такова, что альтернативная площадка просто не видит для себя перспектив в какой бы то ни было форме открытой конфронтации. Отечественному читателю ситуация должна отдаленно напоминать армейскую дедовщину: аккурат тот случай, когда «молодому» разумнее проглотить обиду и смиренно отправиться стирать портянки «деда» — здоровее будет.

Аргумент второй: историю 23 марта 2012 года можно представить в виде аналогии с бомбардировкой Хиросимы и Нагасаки. Финансовому миру планеты было продемонстрировано столь мощное и разрушительное кибероружие, что все предпочли обговаривать условия перемирия, а не устраивать неравные разборки и выяснения с «хозяином бомбы».

Теперь самое главное. Какой урок могут извлечь из поведанной истории рядовые смертные — трейдеры с улицы и просто обитатели нашей печальной планеты?

Урок очевиден: играть по правилам, созданным в собственных интересах современными динозаврами — финансовой элитой, пушистым млекопитающим не под силу. Поэтому остается либо тихо сидеть в почтительном отдалении, ни в коем случае не соглашаясь играть на чужой площадке, которая создана таким образом, чтобы заведомо обыграть любого аутсайдера, либо — ломать правила динозавров!

Наконец, для философски настроенных читателей у меня припасена еще одна альтернатива: ждать, пока динозавры словят на свою голову метеорит из космоса!

1 Аббревиатура от англ. high-frequency trading — «высокочастотная торговля». HFT-технологии позволяют трейдерам мгновенно анализировать огромные массивы рыночной информации и реализовывать инвестиционные стратегии. Высокочастотный трейдинг характеризуется громадным количеством сделок внутри одного торгового дня, открытием позиций лишь на короткое время (вплоть до нескольких секунд), фиксацией прибыли при первых же незначительных изменениях в котировках ценных бумаг.

2 Подробности событий 6 мая 2010 года я описал в «Жирном пальце» (Бизнес-журнал. — 2010. — №6. — С. 106).

3 Название биржевых площадок BATS.

4 От англ. — «(торги) остановлены».

Автор: Сергей Голубицкий